| Vanaf de start* | 10 jaar* | 5 jaar* | 3 jaar* | Dit jaar | |

|---|---|---|---|---|---|

| Fonds | 10,19% | 7,7% | 6,12% | 10,15% | 5,64% |

Bron: BNP Paribas

* Gemiddeld per jaar

De waarde van je belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

| Koers (laatste 3 beschikbare) | 25-02-2026 | 24-02-2026 | 23-02-2026 |

|---|---|---|---|

| ASN Duurzaam Mixfonds Zeer Offensief | n/a | 92,08 | 92,86 |

| Vanaf de start* | 10 jaar* | 5 jaar* | 3 jaar* | Dit jaar | |

|---|---|---|---|---|---|

| Fonds | 10,19% | 7,7% | 6,12% | 10,15% | 5,64% |

Bron: BNP Paribas

* Gemiddeld per jaar

De waarde van je belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Het financiële doel van het fonds is het op lange termijn (> 5 jaar) realiseren van vermogensgroei (na aftrek van de kosten van het fonds). Lees voor meer informatie over de doelstelling het essentieel informatiedocument. Wil je een idee krijgen wat beleggen in dit mixfonds je kan opleveren na aftrek van alle kosten? Ga naar de ASN Beleggingsplanner

ASN Duurzaam Mixfonds Zeer Offensief keerde over 2024 een dividend uit van € 1,30 per participatie. Meer informatie over het dividend.

Meer weten over de ontwikkelingen in 2024 van het fonds? Lees het verkorte jaarverslag:

Bron: ASN Impact Investors

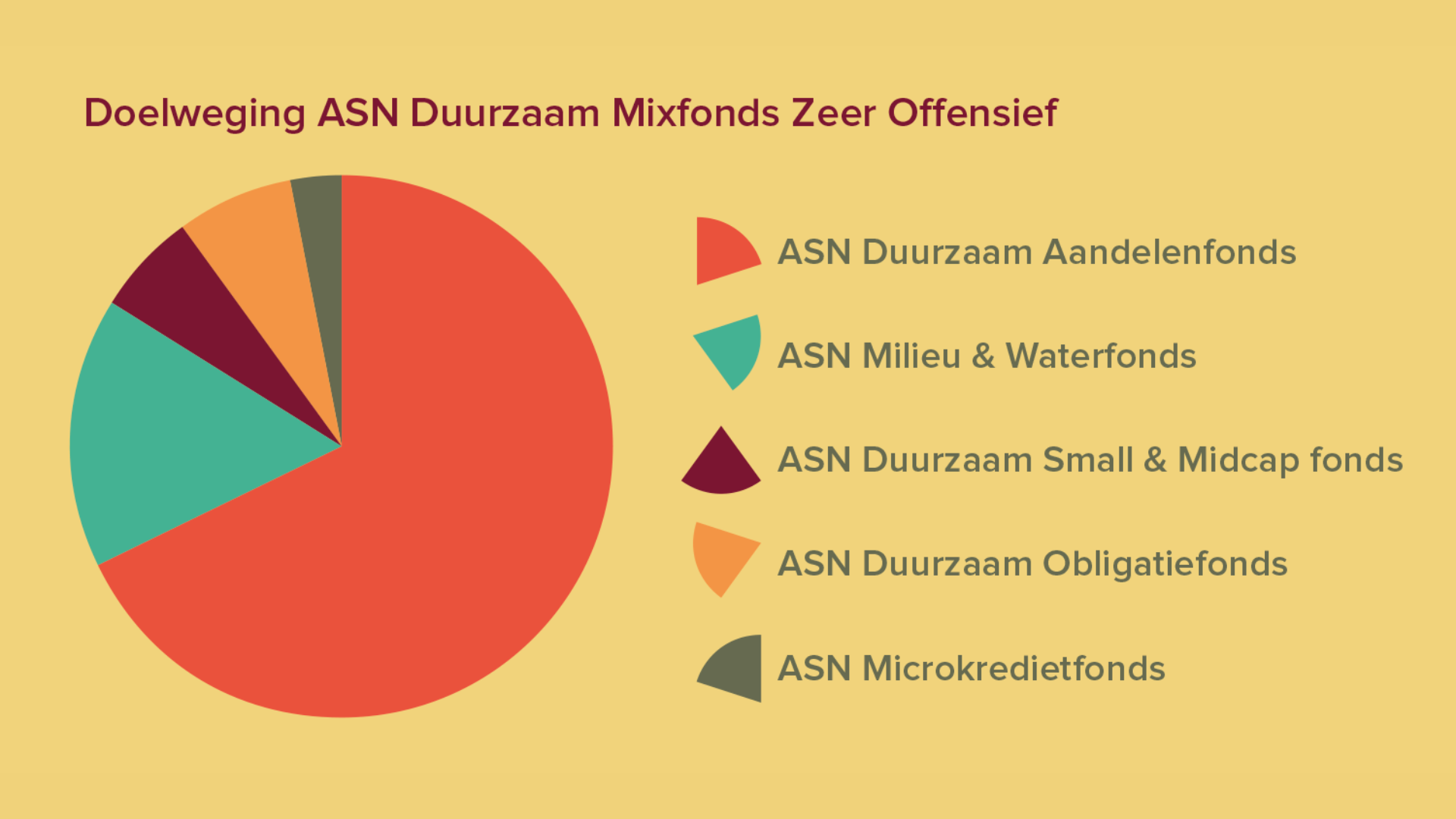

Het ASN Duurzaam Mixfonds Zeer Offensief behaalde over 2025 een rendement van 6,49%. Het ASN Duurzaam Mixfonds Zeer Offensief bestaat voor 90% uit aandelen, voor 7% uit obligaties en voor 3% uit microkrediet. Deze portefeuille wordt ingevuld door beleggingen in drie aandelenfondsen (het ASN Duurzaam Aandelenfonds, ASN Milieu & Waterfonds en ASN Duurzaam Small & Midcapfonds), in het ASN Duurzaam Obligatiefonds en in het ASN Microkredietfonds. De rendementen van deze onderliggende fondsen bepalen samen het rendement van het fonds.

Lees de factsheet van dit fonds via onderstaande downloadlink terug:

De koers van het ASN Duurzaam Mixfonds Zeer Offensief is elke beursdag anders. In reactie op dalende beurskoersen verkopen beleggers soms snel hun beleggingen. Lees meer over waarom beleggen voor de lange termijn een goed idee kan zijn.

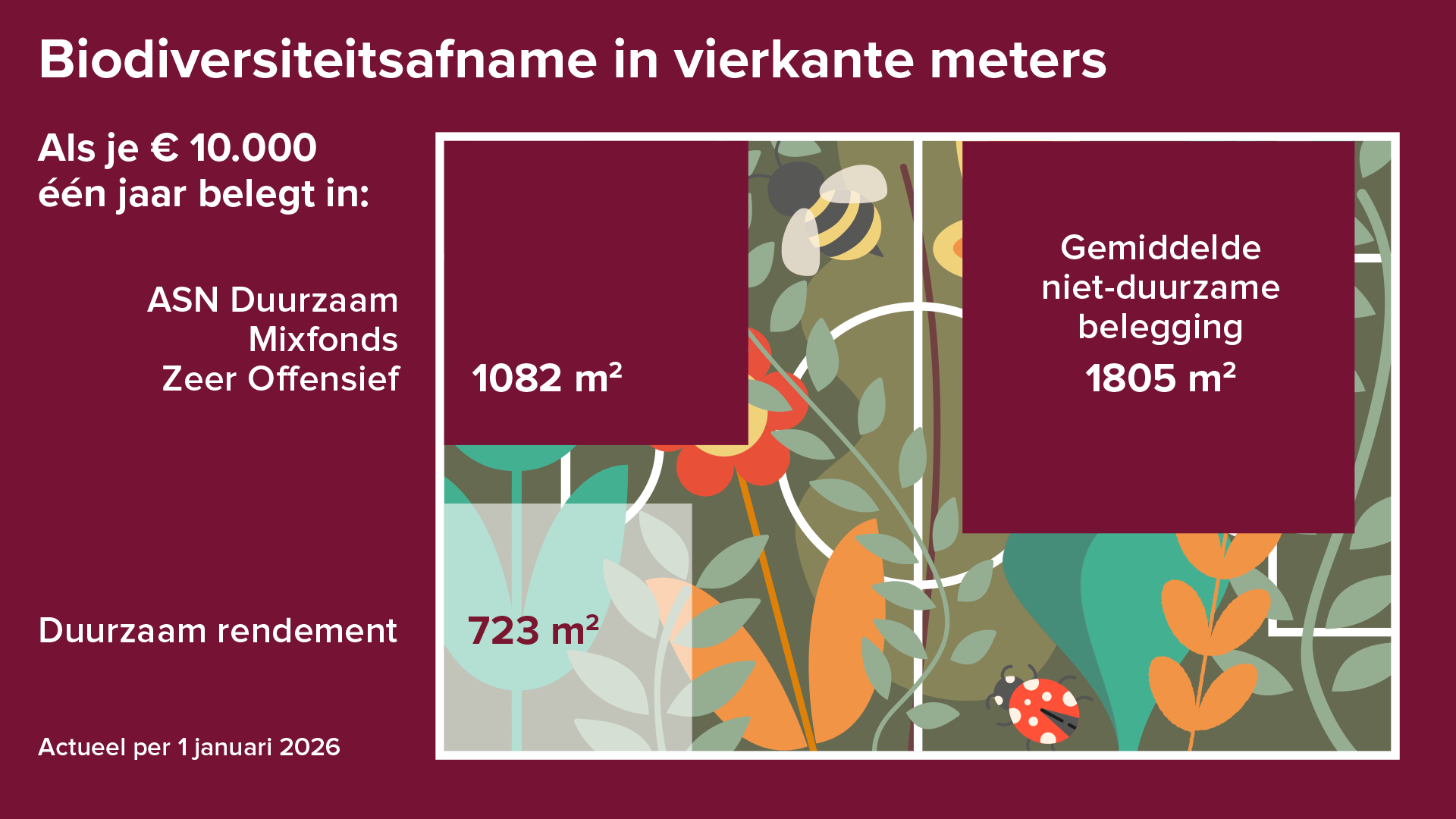

* Als gemiddelde niet-duurzame belegging wordt gebruikt: MSCI All Country World Index, Bloomberg Barclays EUR, Treasury 1-10 yr, FTSE Environmental Technologies 100 Index, MSCI Europe Small Cap Total Return Net Index.

Lees meer over de berekening van het duurzaam rendement

Lees meer over alle goedgekeurde beleggingen.

The Walt Disney Company is afgekeurd. Op het vlak van ketenbeleid en mensenrechten komt Disney te kort.

Begin 2022 verdiende de Duitse fabrikant van onder meer Nivea, Labello en Hansaplast een plek in het bekendste (en oudste) ASN-aandelenfonds.

Het Japanse concern Yamaha krijgt een plek in het beleggingsuniversum. Op het gebied van klimaat en biodiversiteit is het muziekbedrijf goed bezig.

De ASN Beleggingsfondsen beleggen niet in Alphabet Inc., het moederbedrijf van Google. Het gebrek aan transparantie is één van de redenen dat niet in dit bedrijf wordt belegd.

In 2018 werd besloten The Times goed te keuren. Het bedrijf heeft een goed ethisch beleid en streeft er o.a. naar zijn CO2-uitstoot en afval te minimaliseren.

Nike is afgekeurd. Het ontbreken van beleid op het gebied van vakbondsvrijheid is één van de redenen om het bedrijf af te keuren.

Lees meer

Eind 2018 werd besloten om te beleggen in AstraZeneca. Redenen hiervoor zijn o.a. de vorderingen die het bedrijf maakt met zijn klimaatdoelen.

De ASN beleggingsfondsen beleggen niet in Microsoft. De productie van een gevechtsbril staat gelijk aan een wapen. En dat is een no-go.

Chipmachinemaker ASML uit Veldhoven is al eerder duurzaam goedgekeurd. Begin 2023 keken de duurzaamheidsonderzoekers opnieuw in de machinekamer.

Wil je meer weten over beleggen bij ASN Bank?

Evalueer je beleggingsfonds

Duurzaam beleggen

Periodiek beleggen

Gids voor beleggers bij ASN Bank