Drie redenen om te beleggen voor de lange termijn

1. Op lange termijn neemt de kans op een goed rendement toe

Soms dalen de aandelenkoersen één of enkele jaren achter elkaar flink. Dat kan de indruk wekken dat koersdalingen er nu eenmaal bij horen en dat je daarom maar beter niet kunt beleggen. Maar kijk je terug in de geschiedenis, dan zie je iets heel anders: wie gedurende een langere periode goed gespreid belegt, heeft een goede kans op een goed rendement.

Een voorbeeld: ASN Duurzaam Aandelenfonds

Kijk eens mee naar de groeigrafiek van het ASN Duurzaam Aandelenfonds. We laten de grafiek van de groei zien, niet van de beurskoers, omdat deze grafiek de waardeontwikkeling van je belegging beter weergeeft. Bij de groeigrafiek wordt immers ook het dividend meegenomen dat je krijgt uitgekeerd.

Stevige koersdaling begin 2009

Stel dat je in juli 2007 € 10.000 in het fonds had belegd. Dat was vlak voor de kredietcrisis. Die zorgde voor een stevige koersdaling. In maart 2009 vroeg je je waarschijnlijk af of die belegging zo’n slimme zet was. De waarde van het fonds daalde namelijk in een kleine twee jaar met ruim 45%.

Groei grafiek (EUR): ASN Duurzaam Aandelenfonds. Startwaarde: € 10.000

Groei vanaf 2009 bij de eerste indicaties van herstel

Zoomen we uit, dan ontstaat er een heel ander beeld. Ook na 2009 had de kredietcrisis nog duidelijk een negatieve invloed op de economie. Maar de beurzen begonnen vanaf 2009 alweer vooruit te kijken naar een toekomstig herstel van de economie en de bedrijfswinsten. Ze hadden de verwachte invloed van de crisis op bedrijven in de koersen verwerkt. Daardoor konden de koersen beginnen met stijgen bij de eerste indicaties van herstel.

Groei grafiek (EUR): ASN Duurzaam Aandelenfonds. Startwaarde: € 10.000

Nettorendement 6% ondanks de kredietcrisis

In de 10 jaar van 2007 tot 2017 behaalde het fonds een gemiddeld nettorendement per jaar van 6% – ondanks de dip door de kredietcrisis. Je belegging van € 10.000 in 2007 groeide aan tot € 18.000 in 2017 (nettorendement over de afgelopen 3 jaar: 10,7% en de afgelopen 5 jaar: 7,03%, meetmoment: 31 mei 2023).

Misschien hield je de eerste jaren je hart vast, maar doordat je vasthield aan je langetermijnstrategie heb je een goed rendement behaald.

De waarde van uw belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

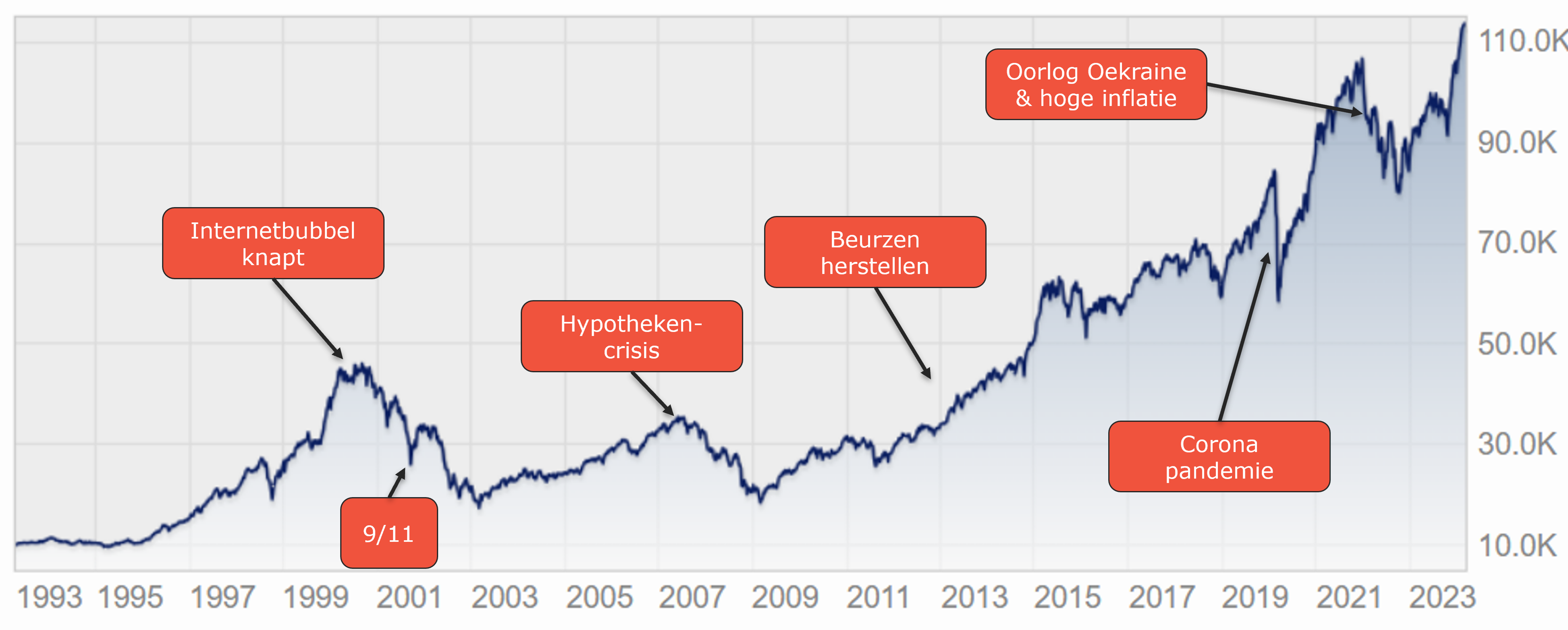

Zoom uit om de meerwaarde op de lange termijn te zien

Het ASN Duurzaam Aandelenfonds startte in 1993, dus we kunnen de groeigrafiek nog verder uitzoomen. Je ziet dan dat er bij iedere crisis ongeveer hetzelfde gebeurt: eerst een dip en dan herstel. In de lijn zie je de onderstaande crisissen terug:

- het ‘knappen’ van de internetbubbel in 2000;

- 9/11 in 2001;

- de kredietcrisis van 2008;

- de start van de corona-pandemie in 2019;

- de start van snel oplopende inflatie en de oorlog in Oekraïne.

Groei grafiek (EUR): ASN Duurzaam Aandelenfonds. Startwaarde: € 10.000

Maar wat nog meer opvalt is dat de lijn uiteindelijk stijgt gedurende de hele periode, van 1993 tot nu. Op de langere termijn neemt de waarde van het fonds trendmatig toe. Dat is de meerwaarde van lange termijn beleggen. Houd bij de keuze voor beleggen en de mate van risico die je acceptabel vindt ook rekening met de mogelijkheid dat je onverhoeds moet verkopen op een ongunstig moment.

Lees meer over de risico's van beleggen

Met beleggen loop je risico en maak je kosten. Je kunt je inleg of een deel daarvan verliezen.

2. Je gaat slim om met je informatieachterstand

Het lijkt logisch: als er slecht nieuws is over je belegging, verkoop je die snel voordat de koers daalt. Maar die vlieger gaat helaas niet op. Mede dankzij alle moderne technologieën vertalen de beurzen nieuwe informatie heel snel naar een nieuwe koers. Als particuliere belegger kun je hier bijna onmogelijk op anticiperen.

Professionele beleggers kijken vooruit

Hoe werkt dat? Professionele beleggers kijken steeds zo ver mogelijk vooruit. Ze formuleren voortdurend hun verwachtingen over de toekomstige prestaties van de economie en van bedrijven. Mede daarop baseren ze hun aan- en verkoopbeslissingen voor aandelen.

Stijgt bijvoorbeeld het consumentenvertrouwen, dan is dat voor deze beleggers een indicatie dat consumenten meer gaan consumeren en bedrijven meer winst gaan maken. Zo kijken ze ook naar bijvoorbeeld het aantal afgegeven bouwvergunningen en de inkoopmanagersindex.

Als particuliere belegger loop je bijna altijd achter de feiten aan

Het vreemde fenomeen kan zich voordoen dat de aandelenbeurzen stijgen nadat er slecht nieuws over de economie bekend is gemaakt. Het nieuws is dan minder slecht dan de professionals hadden verwacht op basis van eerdere indicaties. Door hun aan- en verkoopbeslissingen was het slechte nieuws al in de koersen verwerkt.

Als jij als particulier, in dit voorbeeld, met een verkoop reageert op het slechte nieuws, kun je rendement mislopen – je loopt helaas achter de feiten aan.

Houd je beleggingen aan voor de lange termijn

Dat gebeurt niet als je belegt voor de lange termijn. Als je je beleggingen langere tijd aanhoudt, loop je geen mogelijk rendement op korte termijn mis doordat je te laat reageert op nieuwe informatie. Of doordat je niet genoeg inzicht hebt welke toekomstverwachtingen al zijn verwerkt in de aandelenkoersen.

3. Langdurige beleggingen in duurzame, solide bedrijven vergroot de kans op een goed rendement

De ASN Beleggingsfondsen die in aandelen beleggen, kopen aandelen van bedrijven met een duurzame strategie en een gezonde, solide bedrijfsvoering. De fondsmanager houdt economische ontwikkelingen van landen, sectoren en bedrijven binnen en buiten de fondsportefeuille continu in de gaten. En vertaalt dit naar een zo optimaal mogelijke fondsportefeuille.

Dit is een continu proces. Als het nodig is, onderneemt hij actie. Natuurlijk kan het gebeuren dat een bedrijf in zwaar weer komt tijdens een economisch mindere periode. De impact daarvan op de waarde van het fonds is echter beperkt. Dat komt doordat de fondsbeleggingen zijn gespreid over een groot aantal bedrijven. En ook over bedrijven uit verschillende sectoren en landen. Dat zijn voordelen van fondsbeleggen.

Op de lange termijn beleggen met respect voor mens, dier en natuur

We zijn ervan overtuigd dat bedrijven die respect hebben voor mens, dier en natuur beter in staat zijn om te overleven én financieel gezonder zijn. Bedrijven met een duurzame strategie zijn immers beter voorbereid op de toekomst. Vanuit een goeddoordachte strategie nemen ze verantwoordelijkheid voor hun activiteiten. Ze hebben oog voor hun medewerkers, hun klanten, de natuur en het klimaat. Ze innoveren en verminderen de schadelijke effecten van hun productie.

Door langere tijd in zulke bedrijven te beleggen, investeer je in een duurzame wereld. En je vergroot de kans op een goed rendement op de lange termijn.

Lees meer over duurzaam beleggen bij ASN Bank

Meer over de bedrijven waarin de fondsen beleggen

Meer weten over de bedrijven waarin de fondsen beleggen? Bekijk de overzichtspagina met alle ASN beleggingsfondsen. In het maandbericht en de factsheet lees je de top 10 van de beleggingen en de laatste ontwikkelingen bij bedrijven waarin het fonds belegt. Via het ASN Beleggingsuniversum per fonds vind je meer details over deze bedrijven.

Meer lezen over beleggen?

Je vindt bij ons meer informatie over beleggen. Bijvoorbeeld over de volgende onderwerpen:

Gids voor beleggers bij ASN Bank

Eerder stoppen met werken

Beleggen of speculeren

De duurzame beleggingsfondsen

Een beleggingsfonds kiezen dat bij jou past

Actief of passief beleggen